王健林的烦恼:万达商管上市前路不明、万达电影股权不断被卖

曾三次坐拥“中国富豪榜首”的王健林,最近开始忙着卖股权回血了。

【资料图】

【资料图】

7月23日晚间,万达电影(002739.SZ)发布公告称,万达文化集团(以下简称“万达集团”)拟将控股持有的北京万达投资有限公司(以下简称“万达投资”)49%股权转让给上海儒意,代价约为22.62亿元。

中国儒意(00136.HK)也在当天发布公告称,上海儒意(中国儒意的受控制结构实体)已于7月20日,与万达集团签订了股权转让协议,约定上海儒意以22.62亿元的价格获得后者持有的万达投资49%股份。

值得一提的是,本次权益变动完成后,上海儒意将通过万达投资间接持有万达电影2.13亿股,占总股本的9.8%。万达集团及其一致行动人直接和间接合计持有万达电影4.59亿股,占总股本的21.1%。

同时,公告指出,万达投资并不会作为上海儒意的附属公司,其财务业绩不会并入上海儒意的综合财务报表,公司的控股股东仍为万达集团,背后的实控人依旧是王健林。

另据市场消息,上述股权转让获得的资金将被用于偿还万达投资7月23日到期的4亿美元债本金。最新消息指出,公司已完成该笔美元债券的兑付。

二级市场方面,截止7月24日收盘,万达电影股价报收14.03元,跌3.51%,当前公司总市值约305.77亿元。

而中国儒意股价报收2.57港元,跌2.88%,公司总市值约263.54亿港元。

大幅减持和频繁出售股权

2013年、2015年、2016年,王健林曾凭借万达集团三次上榜中国富豪榜榜首,一时风光无限。

不过令人没想到的是,进入2023年后,曾喊出“一个亿的小目标”的前首富开始大幅减持公司股份、频繁出售公司股权,以求换得一时安稳。

今年3月,万达电影控股股东及一致行动人万达集团通过大宗交易的方式,减持万达电影约4356.53万股,交易均价为13.3元/股,相应交易总额约5.83亿元。当时,公告给出的减持原因为“偿还部分股票质押贷款,降低质押风险”。

4月份,万达电影发布公告称,万达投资计划通过集中竞价方式和大宗交易方式减持公司股份不超过6538.11万股,约占公司总股本的3%,套现约9.53亿元,原因是“股东自身资金需求”。进入5月,万达投资通过集中竞价交易方式,累计减持万达电影约2171万股,套现约2.72亿元;通过大宗交易减持万达电影约3488万股,累计套现约4亿元。

接连三个月的大幅减持后,万达电影为万达投资带来了约22亿元的资金进账,但这显然没有达到前首富的心理预期。7月开始,万达投资和万达集团先后通过三次股权转让获得了超67亿元的资金回笼。

7月11日晚间,万达电影公告称,万达投资拟通过协议转让方式向东方财富实控人的妻子陆丽丽转让其持有的公司股份1.8亿股,占总股本的8.26%,转让价格为12.07元/股,转让价格约21.73亿元。

7月17日,万达电影再次公告,万达投资拟向莘县融智转让其持有的万达电影无限售条件流通股1.77亿股,占万达电影总股本的8.14%,转让价格为13.17元/股,此次转让的价格约23.36亿元。7月23日,万达电影再发股权转让公告,虽然这次的标的物是万达投资49%股权,但完成交易后,受让方获得了万达电影9.8%的股份。

不难发现,上述所有资本运作中都有万达电影的身影,万达电影已然成为王健林手中最重要的筹码。数据指出,随着电影市场加速回暖,万达电影的盈利能力也在逐渐回升。

今年上半年,全国电影票房累计约262.7亿元,同比增长52.9%,恢复至2019年同期的83.9%;观影人次达6.04亿,同比增长51.8%,恢复至2019年同期的74.5%。在此期间,万达电影凭借国内857家已开业影院、7203块银幕,获得了约16.8%的市场份额,较去年同期提高0.5个百分点。

据7月4日发布的万达电影2023年半年度业绩预告,期内万达电影实现营业收入至少67亿元,同比增长至少35.6%;实现归母净利润约3.8亿-4.2亿元,实现扭亏为盈。

IPG中国首席经济学家柏文喜向钛媒体APP表示,万达电影是万达集团旗下目前质地较好、便于策略性转让或者减持以换取回款的上市公司标的之一。

此前曾有机构提问万达集团,未来是否还会继续减持万达电影股票,公司并未正面回复,仅强调从商业发展来看,万达集团对电影行业充满信心。

380亿元战投对赌期限将至

市场消息表示,万达电影多次被抛售、万达投资短期内大笔筹措资金,究其原因或与万达商管的发展有关。

据悉,万达商管是万达商业地产板块层层剥离后的产物,该板块曾包括商业地产开发、住宅地产开发以及商业物业管理诸多业务。

2016年9月,万达商业在上市仅637天后被港交所摘牌;2018年,万达商业完成房地产业务剥离,改名为万达商管,宣布不再进行房地产开发,专注于商业物业持有者与运营管理者。2021年,万达商管再次进行业务剥离,新设子公司珠海万达商管进行商业物业管理业务的轻资产运营,并在当年10月重新赴港IPO。

为推动万达商管的顺利上市,公司在2021年成立时便引入了高达380亿元的融资。作为对赌,万达商管需要在2023年底之前上市,若不能如期上市,公司需要以现金偿还380亿元的全部投资款,并额外支付8%的利息。

但遗憾的是,万达商管已连续三次递表失败,目前正进行第四次冲刺。而除了上市失利外,万达集团公司的债务问题日渐显现。

另据DM终端统计数据,目前万达商管共有11只境内存续债,剩余规模总计107.66亿元;4只境外债,剩余规模总计17亿美元。除去7月24日已经完成兑付的4亿美元债,剩余还有13亿美元的规模。

大批量的债务压头,急需资金纾困,但融资这条路却也行不通。6月28日,万达商管公告称,此前申请发行的60亿元公司债注册程序被中止,融资渠道明显收紧。

不仅如此,包括惠誉、穆迪、标普、中诚信国际等在内的多家机构还对万达商管进行了评级调整,让公司的融资难度更进一步。其中,惠誉将其长期外币发行人违约评级调降为B,维持负面观察展望;穆迪将长期外币发行人违约评级调降为Caa1,维持负面展望;标普将长期发行人信用评级调降为CCC,维持负面观察展望。中诚信国际则是将公司及相关债项展望由稳定调整为列入信用评级观察名单。

对此,柏文喜告诉钛媒体APP,评级下调主要影响的是发债融资难度和成本,很显然目前万达已经暂停了发债,而主要以出售资产来化解流动性压力的同时在重点推进万达商管的上市,因此近期各大机构的评级下调给万达不会造成造成直接影响和压力。

而对于万达商管能否顺利在香港上市,柏文喜表示,香港是完全实行注册制和市场化发行的市场,万达商管属于优质企业,成功上市是大概率的事情,而即使未能在与投资机构对赌的时间内实现上市也不会必然触发对赌条件的实施。

河南泽槿律师事务所主任付建则认为,目前来看,万达商管需要进一步完善其财务状况、业务结构和治理结构,以满足IPO的要求。如果万达商管能够在今年底前完成上市,将有望为王健林带来资金回流,缓解其债务压力。但考虑到当前宏观环境和政策风险,万达商管能否成功上市仍存在不确定性。(本文首发于钛媒体 APP,作者|陈伟纳)

- 上海人最馋这口冷饮!一定要现做现吃!最本地的味道都帮你整理好了→

- 全球连线丨西部陆海新通道海铁联运班列超5000列

- 快乐8第2023195期四胆全拖预测:选五四胆

- 空军以独特空中礼仪欢迎新飞行学员加入“蓝天方阵”-->

- 中移物联OneNET 3个案例入选2023互联网助力经济社会数字化转型案例

- 我国医疗器械生产企业突破3万家

- 趣味喵屋 盛夏寻梦!来《天谕》手游开启喵屋奇缘!

- 蚓螈奇怪的"喂皮"行为是为了帮助幼体接种疫苗

- 一图盘点2023下半年金科16个即将交付项目

- 关于嘉实中证500交易型开放式指数证券投资基金新增流动性服务商的公告

- 国内油价调价窗口26日开启 或迎来“三连涨”

- 内蒙古第六届残运会暨特奥会举重比赛收官 共决出5金

- “夜经济”点燃玉树烟火气

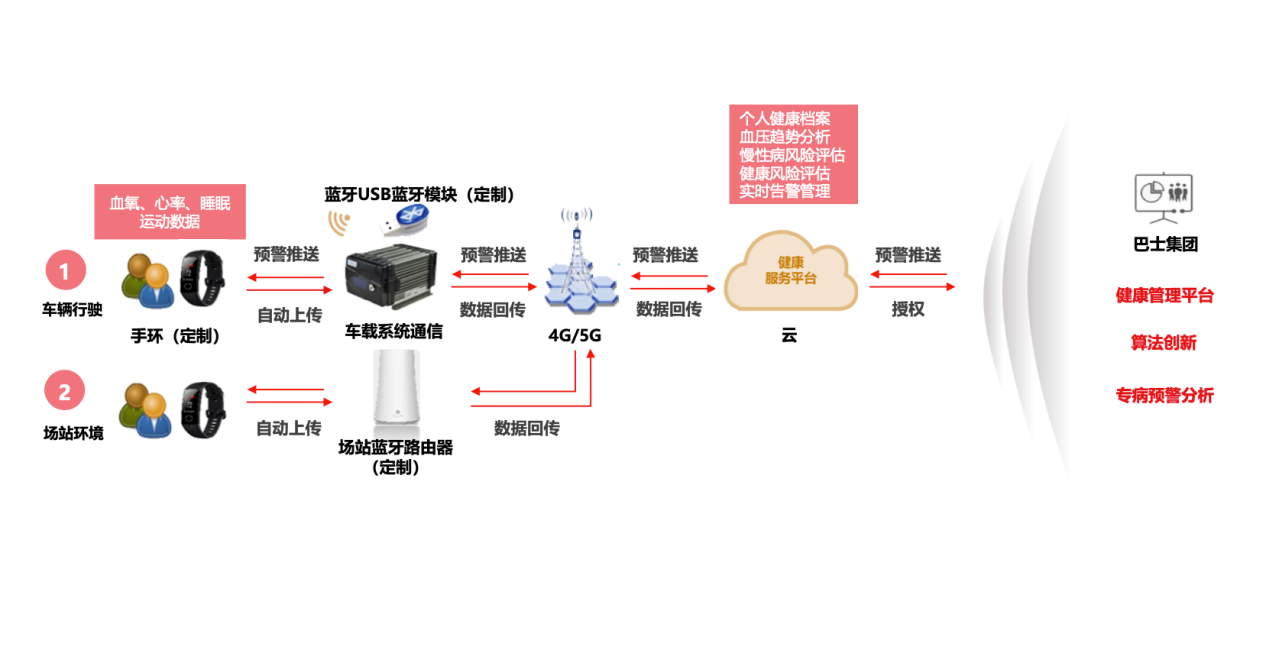

- 桂花网:多参数身体体征监测物联网方案再获落地

- 招募ing!第七届茗视光眼科助教师摘镜公益活动正式启动

- 向凌云教授受聘为马达加斯加共和国特邀金融经济顾问

- 海艺AI:迎合“AI时代”发展潮流,刷新绘图市场传统认知

- 布局产业新高地!海星医药健康创新园B区奠基仪式隆重举行

- 未来五年500亿投入打底,北汽蓝谷锚定细分市场增量

- 【展会直击】华秋慕尼黑上海电子展精彩ing,助力电子产业高质量发展!

- 桂花网蓝牙网关助力司乘人员职业健康监测

- 【关注2023乌鲁木齐马拉松】一路生花,一路燃情——马拉松跑道两旁的氛围营造点浓缩乌鲁木齐风情

- 热点 | 疫苗接种“送上门” 服务企业“零距离”

- 2023年辽宁省养老金调整方案最新消息和抚顺养老金上调细则公布新消息(全文)

- 因违反信披规定 旋极信息(300324.SZ)及相关人员被采取出具警示函监管措施

- 2023年上半年我国造船三大指标全面增长国际市场份额继续领先

- “深圳-深汕”城际巴士换“新装”啦!

- 电影《封神第一部》举办“筑梦”北京首映礼

- zai菜什么意思?

- 打卡2023 ChinaJoy,八位堂(8BitDo)与你不见不散

- 1.5小时充满100公里 宗申摩托森蓝ES5四款车上市

- 为政以德譬如北辰居其所而众星共之观点所属学派(为政以德譬如北辰居其所而众星共之)

- 美国人给亚洲鲤鱼改名为Copi 做成“美食”控制泛滥

- 《奥本海默》首波口碑解禁:好评如潮!让人完全沉浸

- 顾家家居为各国媒体记者提供深睡保障 深睡卷装床垫入驻亚运主媒体中心

- 全球最大镓买家:客户正在蜂拥囤积其生产的砷化镓晶圆

- 蔚来 NOP+功能全上线!

- 京东自营店和官方旗舰店哪个可靠(京东自营店和旗舰店哪个可靠)

- 鲁大师2023年PC半年报:AMD高端称王,热门仍看Intel

- 保定公交车只剩333辆如何支撑市民出行?记者实地探访

- 交通运输部:截至6月30日 全国318家网约车平台公司取得经营许可

- 太惊险!小孩从人行道突然跑出,被外卖电瓶车撞倒几米远

- 湖南面向中小学生的非学科类校外培训一律需办理办学许可证

- 金至尊铂金多少钱一克(2023年07月12日)参考价格

- 《庆余年》!庆帝为何要隐藏大宗师的实力?

- 太空中的群体智能:NASA的Starling CubeSats关键技术准备测试

- 小米MIX Fold 3下月份发布 采用骁龙8Gen2领先版SOC

- 怀孕10天左右怎么能测出来(怀孕10天左右怎么打掉)

- 数据显示:Linux 桌面用户占比份额首次超过 3%

- 一名内布拉斯加州妇女承认帮助女儿进行药物流产 Facebook记录提供执法证据

- 小米14 Ultra曝光 或提供琉璃陶瓷版本

- 百亿补贴限时抢购 ROG魔霸锐龙版游戏本优惠1100元

- 红米Note13大升级 或预装MIUI15操作系统

- 长期喝咖啡会导致皮质醇过高 专家:每天不要超过3杯

- 中信证券:可控核聚变商业化加速 建议关注两个投资方向

- 北辰区老年大学举办林学仁师生篆刻艺术成果展

- 《消失的十一层》陈春凤是什么人?

- 皇庭国际:7月11日融资净买入25.36万元,连续3日累计净买入458.58万元

- 和美“湘”村|江永:23万亩富民水果清香四溢

- 中国女足在阿德莱德备战世界杯

- 底层镀铜在PCB制造中的角色和使用条件

- 加快培育标准创新型企业 42万家企业公开标准280万项

- 手机怎样刷机解锁屏幕(手机怎样刷机解锁)

- 走进高新区的公共文化空间(一)

- 《无畏契约》国服现已正式开服!所有玩家免费畅玩

- 马斯克推荐阅读《冲向火星》 讲述马斯克飞天梦

- 川浙“互宠”!浙江494家景区向四川人减免门票

- “索尼克”系列全新作《索尼克 超级巨星》宣布与乐高联名!

- 冰淇淋销售旺季到来 冰淇淋行业市场发展前景及产销规模

- 浙江黎明7月12日盘中涨幅达5%

- 博罗县税务局主动上门解决企业涉税难题

- 骑手捂住宝宝耳朵进KTV送餐 网友感叹大家生活都不容易

- Shutterstock与OpenAI延续合作六年 允许DALL-E用图库作品训练模型

- 太和水(605081):7月12日技术指标出现看涨信号-“红三兵”

- 超值购!MacBook Air 2022款优惠直降2150元

- 仅699元巴掌大小的迷你电脑怎么样?亲身实测告诉你答案

- 130亿参数大模型免费商用

- 一家人一条心 舍小家为大家 成都东部新区“双警”家庭的默契家规|天府好家规

- 欧文签约安踏 将打造专属个人产品线

- 数十家大公司限制员工使用ChatGPT 包括苹果、亚马逊等

- 鲁大师2023上半年手机性能榜:iQOO 11 Pro登顶

- 天津:邮轮到港 复航有期

- 价格大跳水,ThinkBook 16+笔记本超值促销

- 百万豪车高速任性变道被大车撞飞:扣1分罚200

- 中原内配于开封投资新设氢能科技公司 含电池制造业务

- A股硅能源板块拉升 亿晶光电冲击涨停

- 熊猫社区|大熊猫一觉能换多少个睡姿

- 大连:上半年资本市场直接融资178.83亿元 力争2023年突破400亿元

- 甘州区全国青年发展型县域试点工作推进会暨区青年工作联席会议第四次全体会议召开

- 俄罗斯海军舰艇编队结束访问离开上海

- “刷新”角色,腾讯to B急刹车之后

- 公司问答 | 皖通科技:公司暂不涉及自动驾驶相关业务

- 泰福泵业:7月11日获融资买入57.67万元,占当日流入资金比例4.17%

- 《变形金刚7》曝光删减片段:因太黑暗被删除!

- 国家发改委:规范承接产业转移示范区建设发展

- Win11支持安卓子系统 可运行更多安卓APP

- 这届年轻人,不再惯着“水果刺客”

- 首届链博会加拿大路演活动举办

- 杭州公安破获一起以亚运名义伪造印章招募保安案件

- DC《超人:传承》新演员加盟:鹰女、绿灯侠等

新闻排行

精彩推荐

超前放送

- 他被打入监狱,却意获高人传法,...

- 蔡嵩松离任诺安优化配置混合基金...

- 重庆市级示范青年求职能力实训营...

- 粤桂协作助力大新县产业升级发展

- 机票实付金额为何与平台行程单票...

- 183家上市公司获得机构调研(附...

- 当苹果转投Type-C接口之后 手机...

- 四舍五入法怎么算 四舍五入怎么...

- 别上当!清华北大门口商贩扎堆兜...

- 江苏部署防御超强台风“杜苏芮”

- 研究发现婴儿时期的食物过敏与儿...

- 我省组织20家企业共赴青洽会

- 王健林的烦恼:万达商管上市前路...

- 社保卡上哪个是金融账号

- 中评镜头:乐动敦煌让敦煌壁画“...

- 很多社区为老人预约上门体检 免...

- 灵巧轻盈 强悍多能 三星发布Ga...

- 央行持续加大逆回购投放力度,今...

- win11关机速度慢解决方法

- 《哔哩哔哩》怎么进行投屏

- 官方连发两文力促汽车和电子产品...

- 广汽三菱停产?大降价却效果不佳...

- 女人45岁后雌激素会越来越低 饮...

- 阿泰可被认定为国家级第五批专精...

- 关于City Walk的不完全研究报告

- 售价16.99万元起,长安览拓者·...

- 解散沦脱星!冲破禁爱令偷欢把2...

- 山西省举办加工型马铃薯产业发展...

- 商务部:中国在南亚地区累计投资...

- 市场反复磨底 怎样提高基金投资...

- 因髋关节受损,巴西总统卢拉入院...

- “台风预警”“暴雨预警”Ⅰ级!...

- 天府融媒看大运丨大运村的“低碳...

- 成都大运会今日开赛!

- 斩获多项大奖 岚图追光闪耀环青...

- 2023年汽车产品生产者责任延伸(...

- 7月26日太阳金店黄金529元/克 ...

- PS中国之星《潜域限界》公布实机...

- 8月6日见!EDG将带“复活甲”西...

- 更新:Rufus 4.2稳定版更新

- 成都大运会水球项目今日开赛

- 扎克伯格要吊死在元宇宙上?脸书...

- AMD Radeon RX 7900 金兔版...

- 付款后却被拉黑 找代拍抢门票...

- 如何理解“一揽子化债方案”?中...

- 低代码开发的兴衰

- 中兴小鲜50将于8月1日发布 参...

- 音乐流媒体平台Spotify涨价 涨...

- 河北老年痴呆防治促进行动启动

- 谷歌 Pixel Watch 2 将推出...